その4、消費税〜今年の特徴〜

年度途中の10月に増税されたことで、今回の確定申告では、消費税の申告書作成は煩雑になります。

建設業などの軽減税率対象品目を扱っていない事業者でも、2種類の税率を用いて計算する必要があります。

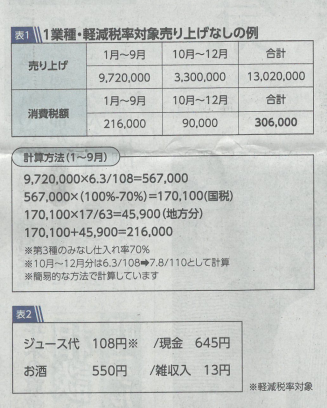

建設業者や製造業など第3種の事業を営んでいる事業者を例にして、まずは簡易課税による税額計算を行なってみます(表1)。

次に複数の業種、例えば製造業の方で第3種(材料持ち)と第4種(材料支給)の事業をしていれば、業種ごとの計算のほかに、8%と10%の税率ごとの計算が増えるため、計算が複雑になります。

また、イートインとテークアウトを行っている飲食店の場合でも、第3種(テークアウト)と第4種(イートイン)の業種ごとの計算に加え、9月までは全て8%、10月以降はテークアウト8%、イートインを10%で計算することになるため、さらに複雑となります。

原則課税では、2019年10月以降の売り上げや仕入れなどについては、所得税の申告のための集計とは別に、消費税率ごとの集計が必要となります。

増税前と増税後の領収書を分けておかなければ計算ができません。さらに、増税後は領収書を見て、軽減税率対象商品が入っているかどうか、軽減税率が適用されることの記載が正しくされているかの確認が必要となります。

また、帳簿の記載については、これまで1枚の領収書を福利厚生費などの一つは勘定科目で処理していたものも、飲食料品などの軽減税率が混ざっている場合には税率ごとに分けて記帳する必要があります。

確定申告の手間暇は今までの数倍になるといっても過言ではありません。

消費税の申告書を手書きで作成しているという方も多いと思いますが、申告書の作成はとても複雑になっています。

昨年までの感覚で申告書作成を考えていると、提出期限間際になって慌ててしまうでしょう。

消費税の申告書作成については、あらかじめ学習会などでポイントを押さえておくことをお勧めします。

ポイント還元の扱いは

最後に関連する話題として「ポイント還元」の扱いについて、購入者側の立場について考えてみます。

販売事業者としてポイント還元事業者の登録を行なっていなくても、ポイント還元事業者から商品を購入したことは何度かあると思います。

その場合には、ポイント還元された金額は商品の値引きとなりませんので、ご注意ください。

事業者間での取引金額はあくまで商品の価格で行われています。

ポイント還元は政府が購入者に対して行う給付金・補助金です。ポイント還元された金額は「雑収入」(消費税不課税)となります。(表2)

(税理士・佐伯和雅)